托马斯·弗里德曼在《世界是平的》里写道:现在是「丰盛经济学」盛行的年代。传统经济学的理论基础——「资源的稀缺性」已被彻底打破。

我们现在有了挑得眼花的各种超商产品,看不完的电影,听不完的音乐,满大街的“零风险高收益”理财产品,刷几次屏都看不完的各类新奇众筹产品。

这个世界进入互联网经济带来的「全面丰盛的时代」了吗?

是,也不是。

在这个繁荣丰盛的时代里,我们不再缺乏供应,只是五色乱目,五音乱耳。我们现在缺乏的是从喧嚣里听到一段美丽和弦,从一把种子里看到一颗苹果树、从一堆矿石里发现一颗钻石的能力。

简而言之,我们极度需要的,其实是“再造稀缺”的能力——「去伪」而「存真」的能力。

如是,让我们按一下静音键,重新梳理一下,什么才是股权众筹,什么才是「纯正的股权众筹」。比较后,谁才能真正成为股权众筹领域里的“独角兽”?

传统股权投资:高收益高风险,非标准化

股权投资的本质,是投资一家公司,为了获得的可能高收益而承担高风险。

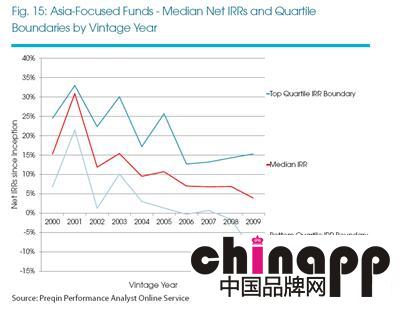

长期跟踪全球近1,000支PE(私募股权)业绩的Preqin指出,投资在亚洲的私募股权投资基金中,“学霸级”每年都获得15%-30%的高收益。同时,“学渣级”每年基本上会亏损10%左右。

也就是说,这个市场本身的风险极大。名字都叫股权投资基金,赚钱的能力却是千差万别,挑选好的基金管理人是“关键因素”

在传统的财富管理配置理论,股权投资是你资产配置足球队当中的“攻击先锋”。有可能让你赚到好几个“N比0”,也有可能让你拿好几个“0”,连输十几个球。

认清股权投资的本质很重要,因为这也是现在比较热的股权众筹的“本质”

互联网金融3.0:股权众筹的出现

众筹是一个内涵相当大的概念,主要有四种方式:债权众筹(Lending-based crowd-funding)、捐赠众筹(Donate-based crowd-funding)、回报众筹(Reward-based crowd-funding)和股权众筹(Equity-based crowd-funding)。

当中两种其实并无实质创新,只是一种销售|交易行为。债权众筹只是一种私募债。

而股权众筹,指投资者对项目或公司进行投资,获得其一定比例的股权(我给你钱你给我公司股份),是对于股权投资的一种进化。

毫无疑问,股权众筹是几种方式中金融属性比较强的一种。

由于它的本质是通过互联网的方式降低股权投资的门槛,所以也将股权投资的复杂性进一步的复杂化了。

正因为投资标的的不标准化,目前的股权众筹平台的商业模式差异非常明显,下面仅以项目筛选标准为例。

第一种模式:跟投模式

京东众筹和36氪的众筹平台,都采用“跟投”模式,这是目前股权众筹平台中比较主流的方式。即项目有一个成熟的PE/VC机构作为领投,投资一家融资公司。互联网的小额投资人则参与众筹,“凑”成一笔相当的金额跟随领投PE/VC投资。

这一模式之下,领投PE/VC相当于对融资方进行了筛选,打上了“可投资”的标签,极大规避了普通投资者的风险。而小额投资人则倚重于领投资机构对项目的判断能力。

这一模式的弊端是,PE/VC机构在单个项目的成功率并不是太高——像徐新投出1个京东的同时,可能会投出10个不成功的项目。

徐新的成功在于,评估她的业绩是按基金(N个项目),而非单个项目。所以徐新的今日资本一期基金的回报率比较后是一个加权平均收益,比较终会远低于投资京东的回报率,但高于失败项目的回报。

另外,很重要的是,京东/36氪上的投资者基本上是金融资产达标的“合格投资者”,但是大比例的是金融资产达标“小白投资者”。他们对所投众筹产品的行业风险、金融风险和业绩波动性的忍受能力,需要进一步观察。这对长期投资是一个重要的参数项,等同于上市公司再融资能力,不可忽略。

第二种模式,则是众筹平台对项目进行“粗选”,让合适的投资人“自行精选”。

以 “天使客”为例,它主要做 TMT 领域 Pre-Angel 到 A 轮之前的创业公司的股权众筹。

天使客平台自身的投资团队把控项目风险,对每个上线开放众筹的项目,都至少见面三次,其中包括对人的调研、对项目方向的梳理、对估值的确认。

同时,对投资人进行严格认证,每个投资人在注册之后,都会收到天使会客服人员的电话回访,主要就注册投资人是否有天使投资风险意识、对TMT项目是否有初步的研判能力、投资天使项目的资金来源进行初步了解,对于没有太多的风险认知能力的投资人,是不会通过认证的。

这两种方式,其背后运作的逻辑,分别与A股主板上市公司和新三板相似。

“领投+跟投”模式中,由成熟VC机构领投为这家企业背书,正相当于一家公司去A股上市前先要经过证监会发审委的严格审核;

第二种模式中,天使客、云筹平台对项目的筛选并不如前者严格,但要求投资者是合格投资人,则类似于“新三板”。

现在问题来了——有没有第三种模式?

和京东众筹、天使客有本质上差别的,第三种众筹平台是 拥有“直投权”,代表PEVC圈真正玩法的“PE一级投资商”来了。

就如同美联储指定了8家“一级交易商”,只有高盛、美林、摩根等巨头拥有“金融定价权”,可以为10年期美国国债定价一样。

“PE一级投资商”级的平台一定是“金融科班出身, 跨PE价值链布局”的金融巨头。

诺亚财富旗下的财富派就是一个典型代表。

(据悉招商银行、平安集团和中信集团也有可能在2017年,2018年推出类似平台。)

跟前两个略有一点玩票性质的众筹平台有本质区别的是,第三种平台其实是用“价值链布局”进行突破,获得稀缺投资机会,然后才是专业金融能力,精选股权众筹项目:

n 自顶向下宏观经济研究,系统性地找出中国经济的高潜力行业(研究)

n 挑选出某投资领域内业绩比较好的PEVC基金(精选)

n 用强大的募资能力和PE母基金投资能力谈判,拿到直投权 (入场)

n 选出基金投资标的里比较好的明星项目(项目)

n 比较后,精选比较有实力,比较了解风险,比较能够与项目同进退的投资者。(匹配)

笔者认为,做到这五层的层层筛选,能够“再造稀缺”的能力就出来了。

(以财富派为例解析:财富派的基础能力在于,财富派的母公司诺亚财富是中国PEVC界的背后“金手指”。几乎所有的中国第一流PE/VC都是经过诺亚的评估后才能从诺亚客户这里成功募资。对于基金的历史业绩——谁是学霸,谁是学渣,了如指掌。另外,诺亚财富旗下的歌斐资产是一家资产管理公司。拥有PE母基金业务。也就是说,歌斐是PE/VC基金的“金主”,他们对一流PE/VC的投资组合拥有实时的了解能力。对于基金的重点投资能力都了如指掌——谁投的TMT比较优质,谁投的“大消费”比较有潜力,哪个项目会是“下一个独角兽”,保持着每天的信息跟进。同时,诺亚也可以拿到不同基金优质项目的跟投权。)

所以,这类专业金融众筹平台对被投项目的掌控程度会远胜过其它平台。

这两者的差距,打个大家可以理解的比方——就跟特种部队和军事爱好者的差距是一样。

从创业企业家来说,财富派从诺亚高净值人群这里找到的投资人大部分是达到财富自由的企业主。他们对企业的理解、对风险的理解、对于中国经济的了解,远远超过小白投资者。

如前所述,找到合格投资人很重要,因为这等同于上市公司的再融资能力!

当然,这种模式也有一个弊端:那种可能涨100倍的明星项目,可能被风控人员否决了,通过的项目虽然风险低一些但可能也就平庸一些。

PEVC行业内有一个定律——明星项目在投资时常常伴随着争议;越是早期投资,这一现象则越明显。

谁能规模化发展?

没有真正的市场基础和业绩表现,仅靠令人耳目一新的“概念”,终于在历史中隐没。

如前文所述,天使客选择了一批“合格投资者”,那么它的规模很难迅速扩张。这些合格投资者中,其实有相当一部分人本来就是VC从业者(“专业投资者),从目前来看,天使客其实对FA机构(一级市场的投行机构)有一定的冲击。

京东众筹、36氪众筹可以算是流量变现型。京东平台本身就有相当的客流量,所以京东众筹在一开始会有源源不断的项目源。36氪的出身是科技新媒体,在互联网从业者中间影响巨大,它天然也会吸引不少前来融资的创业者。

第三类平台呢??

依然以“财富派”为例解析。和36氪众筹不同的是,财富派平台的项目更多来自于与诺亚财富合作的PEVC机构的推送。如前所述,诺亚即是这些PEVC的募资机构,也是这些PEVC的投资者(LP),所以合作关系超过了普通的业务合作,而是一种生态化的“共同体“关系。

理论上,不同的众筹平台各有其优势与劣势。未来谁将胜出,现在仍然是春秋时代,局势并不明朗。

未来

虽然兴盛了近十六年了,中国依然还会是股权投资和股权众筹的热土。

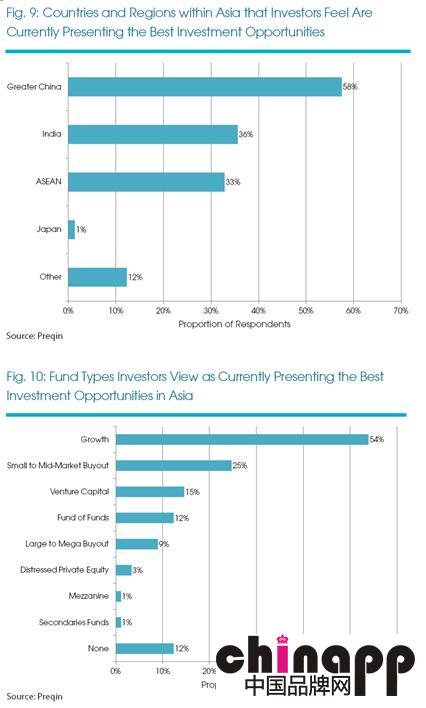

无它,中国经济的升级转型需求,远远超过美国、欧洲和日本的需求。全球第二大经济体的庞大经济体量,更让这个市场充满想像力。下面PREQIN的两张图表就是铁证了:

从上表可见,股权众筹可以极强发力的“风险投资|成长型投资”领域,非常渴求资本的注入。

据多种来源的数据估算,中国股权众筹市场至少有3,000亿人民币的市场规模,充满了想像力。

价值投资者有一句经典的3R原则,“在正确的时间,以合适的价格,投资一家正确的企业”。

只有音乐家可以从喧嚣里听到比较美的和弦。只有农夫可以从种子里看到苹果树。只有切割师可以从原石里看到璀璨的钻石。只有真正的企业家才能从零开始创造庞大的财富。

无股权,不繁荣的时代正在来临。

你准备好了吗?

本文推荐如日中天的互联网股权众筹 将如何演化 又会进化成何等生物?仅代表作者观点,不代表本网站立场。本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。

本文推荐如日中天的互联网股权众筹 将如何演化 又会进化成何等生物?仅代表作者观点,不代表本网站立场。本站对作者上传的所有内容将尽可能审核来源及出处,但对内容不作任何保证或承诺。请读者仅作参考并自行核实其真实性及合法性。如您发现图文视频内容来源标注有误或侵犯了您的权益请告知,本站将及时予以修改或删除。